米国高配当株のポートフォリオ

米国高配当株のポートフォリオ

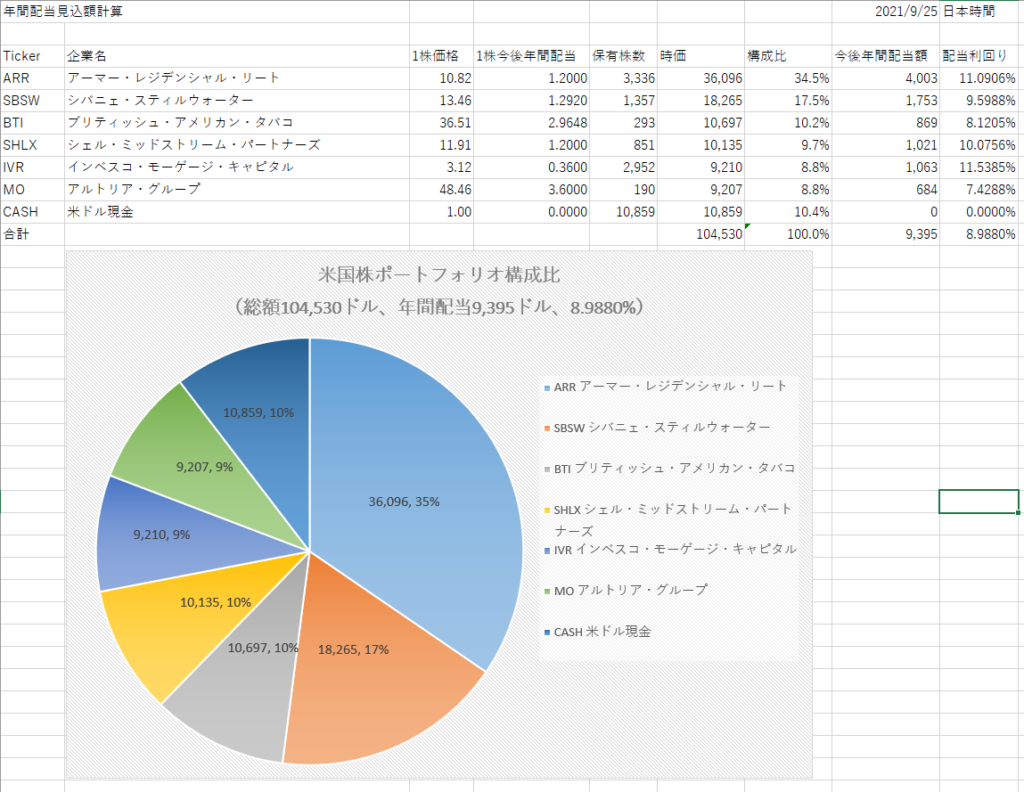

ここに示したのは、米国高配当株ポートフォリオの例です。

将来確実にもらえることをアナウンスしている米国市場に上場している会社を厳選し、SDGsとかESGとか、そういった外野の評価を捨象し、ひたすら過去配当実績を積み上げてきた、配当こそ命、の会社ばかりを集めました。

配当がどんどん増えても、それ以上に人気化して株価が上昇してしまっている会社の株は、相対的に配当利回りが下がりますので、興味をひきません。

勢い、選定する株式銘柄は

・米国不動産(不動産投資信託)

・南アフリカ、米国のプラチナ、金、レアメタル鉱山

・タバコ(英国系)

・北米石油パイプライン

・タバコ(米国系)

・米国不動産向け債権(モーゲージ)運用

・あと、1割ほどは相場暴落時に備えた現金(キャッシュ)

といった、なんだかダサくて人気のない、時代の逆を行っている、成長性のなさそうなキラキラとは対極の会社ばかりになります。

しかし、株式投資を行うものはあくまでもリアリストでなければならない、夢を追うなら自らが主体となって事業を推進すべきだという考えを持っている筆者としては、このような高配当株で組んだポートフォリオ自体がもたらしてくれる、将来の配当収入が大変魅力なのです。

もちろん、保証の限りではありませんが、時価総額10万ドルのポートフォリオで得られる年間の配当は9千ドル以上、すなわち配当利回りは9%になります。

そして、配当額9千ドルというのは日本円に換算すると100万円ですから、このポートフォリオは、日本のパートタイマーやバイトが割とフルに働いて得られる年間給与100万円と同等のはたらきをする見込みであるということなのです。

なかなか楽しい事業ではありませんか。

もちろん、配当で得られた現金は、さらにこの中で厳選し、最も確実な配当をもたらしてくれる安い会社の株式を買い、株数をどんどん増やしていく作戦です。

リーマンショック級の下落場面があれば、速やかに10%程度残している現金(現金は配当を生まないので、あまり好きではありませんが、下がったときに買い付けることができる唯一の元手ですので)を動員し、安く落ちた株を買いあさりますし、ポートフォリオのどこかの株の価格が上昇したら、相対的に配当利回りが下がりますので、そこでも売りをかけて現金に換えるということを考えています。

ですので、相場下落局面も別に怖くはありません。

怖いのは、配当が減ること(減配)および無配、会社倒産により配当が止まることです。

ですので、これまでの配当実績を何より重視し、確実に、将来の配当をもたらしてくれる経営者が経営している伝統ある、でもちょっと世の中では不人気な会社を選びます。

この理論は、ジェレミー・シーゲル教授が著した、「株式投資の未来」という本に詳しいので、興味を持たれた方はぜひ一読をお勧めします。

このような草ブログが世の中に何らかの価値を与えられるとすれば、読むべき本を提示する、会うべき人を指し示す、そして旅をするべき場所を提案することくらいだと考えています。

それではごきげんよう。

良い投資を。